Главная / Интервью / Догнать и перегнать Бангладеш! Макроперспективы микрофинансирования

Дата: 08.06.2011

Бизнесу в России всегда что-то нужно. Налоги с административными барьерами — пониже, поддержку — повыше, климат — помягче. Такова уж сегодняшняя экономическая модель, когда “командные высоты” в экономике держит в своих руках государство. Если же свести бизнес-потребности к чему-то одному, все становится много проще. Нужны деньги. В том, что их нет или, во всяком случае, не хватает, ничего необычного, конечно, нет. Но их всегда не хватает, и если очередь за деньгами выстроить социально ответственно, первыми будут вовсе не воротилы бизнеса.

Наследство Мухаммада Юнуса

Поэтому начнем с населения. Причем не российского. Потому что географическим брендом для специфического рынка кредитных услуг, специально адресованных для малоимущих — тех, кого банки не принимают в расчет как клиентов (речь идет о так называемых микрофинансовых услугах), стала Бангладеш.

В 2006 году Нобелевскую премию мира получил банкир из этой страны Мухаммат Юнус “за вклад в борьбу с бедностью, за создание основ для социального и экономического развития”. В решении Нобелевского комитета также сказано, что премия вручается за усилия по внедрению системы микрокредитов для беднейших слоев населения Бангладеш и других стран Южной Азии. В августе 2009 года президент США Барак Обама вручил Юнусу президентскую медаль Свободы — высшую гражданскую награду США.

История Юнуса поучительна и, увы, печальна. Свой первый кредит в $27 тогда еще профессор Юнус в 1974 году из собственных средств выдал женщине, вместе с семьей мастерившей бамбуковую мебель. Не на что было купить бамбук. Позже Юнус признавался, что не слишком верил, что получит свои деньги обратно, но оказалось, что для поддержания даже по-бангладешски малого бизнеса на платежеспособном плаву хватило и этой суммы, которая через неделю вернулась к своему владельцу. Тогда Юнус подошел к делу всерьез, он разработал концепцию микрофинансирования, основные положения которой сводятся к тому, что, во-первых, как правило, кредит предоставляется группе лиц с солидарной ответственностью (если кто-то опаздывает с погашением, штрафуются все); во-вторых, платежи по кредитам осуществляются еженедельно; в-третьих, Юнус предпочитает кредитовать женщин, считая их более социально ответственными.

Он основал банк — Grameen Bank, его название в переводе с бенгальского означает “Деревенский банк”, который за 30 лет выдал кредитов на сумму $6 млрд. и обслуживает 6,61 млн. заемщиков, как правило, мелких бизнесменов, которые без поддержки этого банка скорее всего оказались бы на дне. Но в 2011 году власти Бангладеш отстранили Юнуса от руководства созданного им банка — такова была реакция на его готовность начать собственную президентскую кампанию.

Остается неизвестным, насколько популярна в Бангладеш книга “Преступление и наказание”, переведена ли она вообще на бенгальский язык, есть ли местные эквиваленты, но в любом случае бангладешская история имеет и вполне российский резонанс. И дело не только в том, что микрофинансирование становится популярным и в России (как и во многих не только развивающихся, но и развитых странах), не в том, что дочь Юнуса, Моника, — русская по матери. Общее — бедность населения (если оставить российские города-миллионеры в стороне и сосредоточиться на провинции) и зависимость экономики от политики.

Российский средний класс по-чеширски

С января 2011 года в России вступил в силу закон о микрофинансировании. Должен появиться официальный реестр организаций, предоставляющих соответствующие услуги — кредиты физическим лицам, предпринимателям, и не только на сумму до 1 млн руб. в год без залогов, попечителей и даже при отсутствии какой бы то ни было кредитной истории.

Фишка, конечно, не в потребительских кредитах, которые вполне могут попадать в разряд “микро”, а в кредитах под бизнес-план. То есть главная задача заемщика — убедить кредитора в перспективах своей платежеспособности. Причем не когда-нибудь, а в самое ближайшее время — микрокредиты, как правило, предоставляются на сроки, измеряемые в месяцах, хотя бывают и до двух лет. Понятно, что риски по таким кредитам достаточно велики, что отражается и на процентах.

Первый возникающий вопрос — насколько ёмок соответствующий рынок. Ответ российских микрофинансистов полон оптимизма. Сегодняшний рынок микрофинансирования в России составляет всего-то 27 млрд. рублей, то есть не дотягивает и до $1 млрд. Однако, по оценке экспертов Росстата, только малому бизнесу уже сейчас срочно нужно как минимум 300–320 млрд. рублей микрокредитов (80% — на развитие существующих субъектов малого предпринимательства, 20% — на start up). Рядовые же потребители готовы, по разным оценкам, набрать микрозаймов еще на 100 млрд. рублей.

Таким образом, сомневаться в востребованности микрокредитов в России не приходится.

И бутылка сверху

Начать стоит с элементарного: спрос рождает предложение. Раз есть потребность в заемных средствах, а банки не стремятся охватить заемщиков, которых фактически считают маргинальными, деньги дорогу пробьют.

А раз так, эффективнее вывести этот рынок из тени на свет. Это и делает закон о микрофинансировании. До этого микрозаймы, конечно, существовали. Если придерживаться официальной терминологии, то соответствующий рынок до 2011 года регулировался общегражданским законодательством. Если же обратиться к “понятийному аппарату”, то давно известен такой инструмент, как счетчик, на который ставится должник.

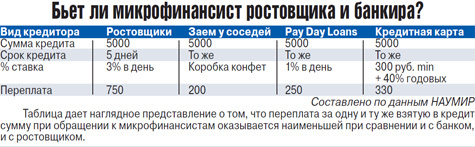

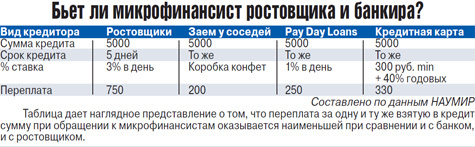

Самое время задаться вопросом, как выведение микрокредитования на свет соотносится со счетчиком. Разобраться позволяет такой английский эквивалент российского счетчика, как pay day loans (это самые дорогие и очень короткие займы с расчетами каждый день).

Как набегает процент

Таблица весьма убедительна, но вопрос о процентных ставках остается. Они, конечно, разные — чем кредит длиннее, а его сумма больше, тем он дешевле, и наоборот. На практике ставки начинаются с 9% годовых (при сроке около года и сумме, близкой к 1 млн. руб. ) и заканчиваются 1% в день (очень маленькие займы на несколько дней “до получки”). Хотя последний вид кредитования по международным стандартам уже выведен из семейства собственно микрофинансовых услуг.

Обычно микрозаймы на бизнес-цели дешевле потребительских. Отдельная характеристика микрокредитов — простота условий получения, их, как правило, выдают без обеспечения и практически мгновенно под денежные потоки бизнеса клиента. Статистика показывает: ставка процента практически всегда соответствует возможностям заемщика — об этом свидетельствует возвратность микрокредитов, составляющая почти 90%.

Сами микрофинансисты уверены, что переводить их проценты по краткосрочным кредитам в годовые, особенно с ежедневной капитализацией, неверно. Чтобы довести ситуацию до абсурда, они предлагают по примеру ряда подушечных гостиниц перевести расчеты на почасовой режим, тогда при капитализации процентов они и вовсе будут исчисляться в расчете на год в миллионах, притом что на самом деле ничего не изменилось.

Рациональнее считать не вообще, а под каждый заем.

В России, как уже говорилось, есть и совсем дешевые микрокредиты — они предоставляются из госфондов поддержки малого предпринимательства, которые формируются на региональном уровне. Правда, на такие условия может рассчитывать далеко не каждый малый предприниматель. Скажем, владельцу торговой точки с приличным оборотом в подобном кредите скорее всего откажут в пользу более социально значимого проекта.

Конечно, никто не сомневается в том, что микрофинансирование — не благотворительность, а бизнес. По свидетельствам участников микрофинансового рынка, что подтверждает руководитель Российского микрофинансового центра

Михаил Мамута, ресурсы, которые получают сами микрофинансисты (за пределами упомянутых госфондов), весьма дорогие: коммерческие банки предоставляют деньги из 15 и более процентов годовых, счастливое исключение — Российский банк развития (дочерняя структура ВЭБа), который предоставляет игрокам на микрофинансовом рынке кредиты из 8,5% в рамках поддержки малого бизнеса.

Сохраняются и традиционные расходы на аренду помещений под микрофинансовые институты, на необходимую рекламу. Итог: по данным Михаила Мамуты, среднегодовая ставка по микрокредитам в России находится на уровне 30% годовых.

Снизить ее можно: помимо господдержки малого предпринимательства весомый фактор снижения цены микрофинансовых услуг — конкуренция, в развитии которой состоит одна из главных задач закона о микрофинансировании. Об этом свидетельствует мировой опыт.

Виды на завтра

Так не пора ли бежать за микрокредитом?

Сами участники микрофинансового рынка, естественно, приветствуют такую постановку вопроса.

Чтобы ей в полной мере соответствовать, они ставят перед собой задачи повышения прозрачности ценообразования на свои услуги, обещают не прятать цифры погашения где-то в углу договора, а, наоборот, фиксировать их так, что не увидеть невозможно. Есть в их программе и такой пункт: практика взыскания задолженности не должна носить негуманный характер. Ведущие микрофинансовые организации планируют присоединиться к финансовому омбудсмену (им, как известно, является депутат Думы Павел Медведев) для лучшей защиты прав потребителей. Уже сегодня законом установлено, что заемщик вправе вернуть микрозаем досрочно без уплаты каких-либо штрафов или повышенных процентов (чего пока нет в банковском секторе).

Но, как выяснилось 25 мая, когда в ТПП прошло первое заседание медиаклуба на новой дискуссионной площадке “Финансовые инновации для малого бизнеса и населения России”, легализация микрофинансирования, произошедшая в январе 2011 года, пока условна. Как заявил Евгений Бернштам, глава компании “Домашние деньги”, Минфин задолжал участникам рынка подзаконные документы, без которых институты микрофинансирования из-за того, что соответствующий реестр пока не утвержден, остаются в прежнем статусе. Другими словами, институтам микрофинансирования до конца не доверяют, и это фактор, поддерживающий ставки микрокредитов на слишком большой высоте. Сказав “а”, не следует брать мхатовскую паузу перед “б”. Представитель Минфина на том же заседании пообещал, что реестр микрофинансовых организаций появится в самое ближайшее время.

Начало, впрочем, никогда не бывает легким. Но за деревьями не стоит терять из виду леса. Условия, получившие законодательную силу в январе 2011 года, в потенциале делают очень востребованный сектор финансового рынка прозрачным. Это важно, именно так сокращается ареал распространения криминальных финансовых услуг.

Вспомним одну из самых известных персонифицированных историй успеха российского бизнеса. Речь пойдет отнюдь не о сегодняшних или вчерашних олигархах, где бы они ни находились. Предлагаем вспомнить клан Морозовых. Морозовы стали ничуть не менее влиятельными, чем недавно активно влезавшие в политику олигархи — тогдашний МХТ по общественному резонансу постановок ничем не уступал сегодняшним медийным возможностям, в том числе и политическим. Но суть не в этом, начальная точка морозовского олигархата относится скорее к теме микрофинансирования. Основатель морозовской династии в самом начале XIX века торговал в Петербурге вразнос нитками и иголками. Первоначальный капитал Морозов-1 занял, кто бы сомневался, у старухи-процентщицы.

Источник: Московский Комсомолец № 25662 от 8 июня 2011 г. http://www.mk.ru/